Parenthèse économique : en 2021 plus que jamais : gouverner c’est prévoir…

… expliquer et choisir ! ». Quand les défis sont complexes et de long terme, tel que celui de la pandémie Covid 19 qui aura été l’événement majeur de 2020, certaines maximes, comme celle d’Adolphe Thiers, illustrent de façon concentrée bien des phénomènes… y compris en matière de gestion d’actifs.

Alors que les indices mondiaux étaient au plus haut en février 2020, comment prévoir une chute à la fois vertigineuse et ultra rapide des marchés actions ? Près de 40% de correction en moins de trois semaines, suivie de plusieurs remontées successives. En mars, en mai et surtout novembre avec + 20% en un mois !

Finalement le CAC 40 après avoir touché un point bas proche des 3750 points finit l’année à -7 %. Il vise désormais les 5700 points. Comme très souvent les performances, mêmes corrigées par la baisse du dollar face à l’euro, sont sans commune mesure aux États-Unis avec un exercice 2020 en hausse.

- +16% pour le plus important et représentatif des indices actions américain: le S&P 500.

- +43% pour le Nasdaq, l’indice des valeurs technologiques notamment.

- + 7 % pour l’indice historique Dow Jones.

Le S&P 500 enregistre un bond de 16% sur 2020 après avoir pris plus de 66% depuis son point bas en mars. Il est porté notamment par la hausse des valeurs technologiques. Les principaux autres indices mondiaux pour l’année 2020 parlent d’eux mêmes :

- l’Europe avec EUROSTOXX 50 : – 4 %,

- Les pays émergents (dont la Chine) avec MSCI EMERGING MARKETS : +18%,

- Enfin l’indice mondial MSCI WORLD : + 14 %.

Les chiffres sont têtus comme l’on dit, mais ces données, fiables, comparables chaque année, sont des éléments objectifs dont toute analyse devrait tenir compte.

Comment expliquer cette remontée très forte en pleine crise sanitaire ?

L’explication vient de deux facteurs principaux : d’une part les politiques des banques centrales et des gouvernements ont déversé des milliards d’aide aux secteurs en difficulté afin de gagner du temps et de survivre sans faire faillite à la crise du Covid. D’autre part le facteur décisif est l’arrivée des vaccins : quelles que soient les impatiences bien légitimes sur le calendrier de mise en œuvre, ce que les acteurs économiques retiennent, c’est bien que désormais, avec l’existence de vaccins, la sortie de la crise sanitaire (et de son corolaire confinement) est désormais certaine à moyen terme (dans les 18 prochains mois). Et cela change tout : depuis l’annonce début novembre de vaccins viables pour l’été 2021, les valeurs actions ont repris de plus de 25% quasiment sans à-coups !

La perspective globale redevient tout simplement un retour à la croissance toujours accompagné par des politiques monétaires et budgétaires accommodantes et ce dans toutes les zones des taux d’intérêts géographiques, dès maintenant. Du jour au lendemain nous changeons de paradigme et nous retrouvons sans transition un environnement positif très favorable aux actions et à l’immobilier. Rappelons que les fondamentaux de cet optimisme financier sont :

- Des prévisions comptables d’augmentation des bénéfices des entreprises de plus de 20% en 2021.

- Un cycle économique de reprise de la croissance.

- Maintenu par des taux d’intérêts bas de façon.

- Ces 3 derniers facteurs justifiant les niveaux élevés voire très élevés des valorisation de certaines actions (pas de phénomène de bulle à ce stade).

Quelles conséquences économiques et financières aura l’élection de Biden ?

Le contexte actuel est aussi marqué par les rebondissements de la vie politique américaine. Si l’on ne s’en (re)tient qu’aux considérations éligibles dans cette tribune, notons que :

a. Biden disposant de la majorité Démocrate au Congrès aura donc la faculté de faire voter son massif plan d’aide et de soutien à l’économie américaine et ce au moins jusqu’ aux élections de mi- mandat en novembre 2023.

b. Biden ne disposant que d’une courte majorité au Sénat, il ne pourra pas en revanche faire passer l’intégralité de son programme d’augmentation d’impôts et de réformes en faveur de l’environnement (car il devra composer avec les républicains pour obtenir 60% des votes sur ce type de lois).

Ces 2 derniers points sont tous deux interprétés avec une grande satisfaction par Wall Street et les milieux d’affaires. Ils se sentent de plus soulagés de ne plus avoir à craindre les imprévisibles tweets du président déchu sur des sujets sensibles comme le commerce international par exemple. Si bien que depuis 2 mois les indices semblent sourds aux risques et mauvaises nouvelles, qui ne manquent pas en cette période. L’énorme majorité des acteurs ne croit pas que les deux seuls risques qui mettraient en danger cette croissance se réalisent (absence totale d’inflation et remontée rapide des taux d’intérêts).

Comment choisir ?

Dans ce contexte, comment ne pas passer pour trop optimiste au vu du réel décalage entre d’excellentes nouvelles sur les marchés financiers et les mauvaises nouvelles qui perdurent dans nos sociétés, encore touchées par les confinements ? Les précédentes explications basées sur des données vérifiables et objectives peuvent nous aider à comprendre ce yatus.

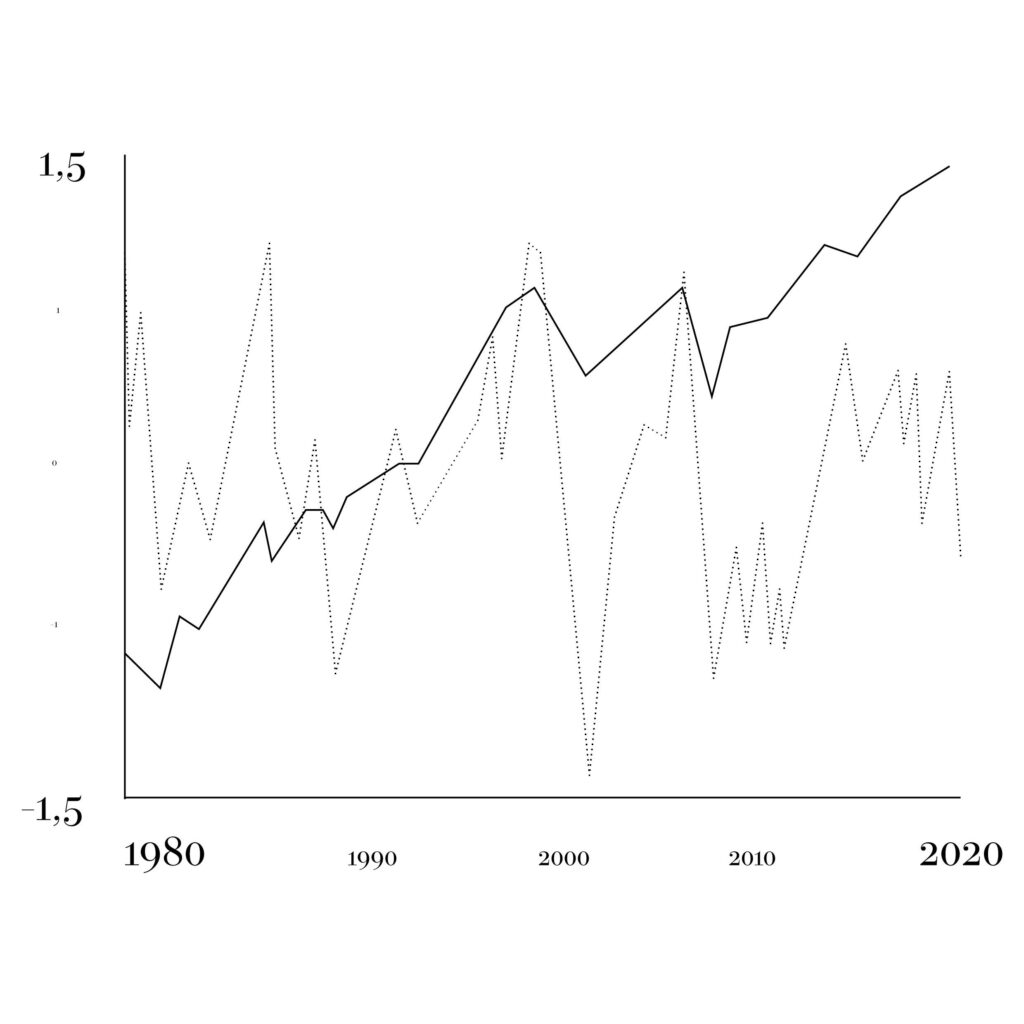

Mais il faut aussi avoir à l’esprit qu’avant de remonter, les indices boursiers avaient chuté lourdement bien avant l’économie réelle. Il y a naturellement un décalage dans le temps dû à la nature même des marchés qui anticipent sur l’économie. Ainsi les valeurs continuent à augmenter car l’on considère que la plupart des actions coûteront plus chères en 2022 qu’en 2021. Le conseil correspondant à cette période est donc de réinvestir sur du moyen/long terme. Même si cela peut paraître contre intuitif au quotidien, redynamiser ses placements sans attendre la fin de la crise sanitaire, donnera plus de performance à moyen terme.

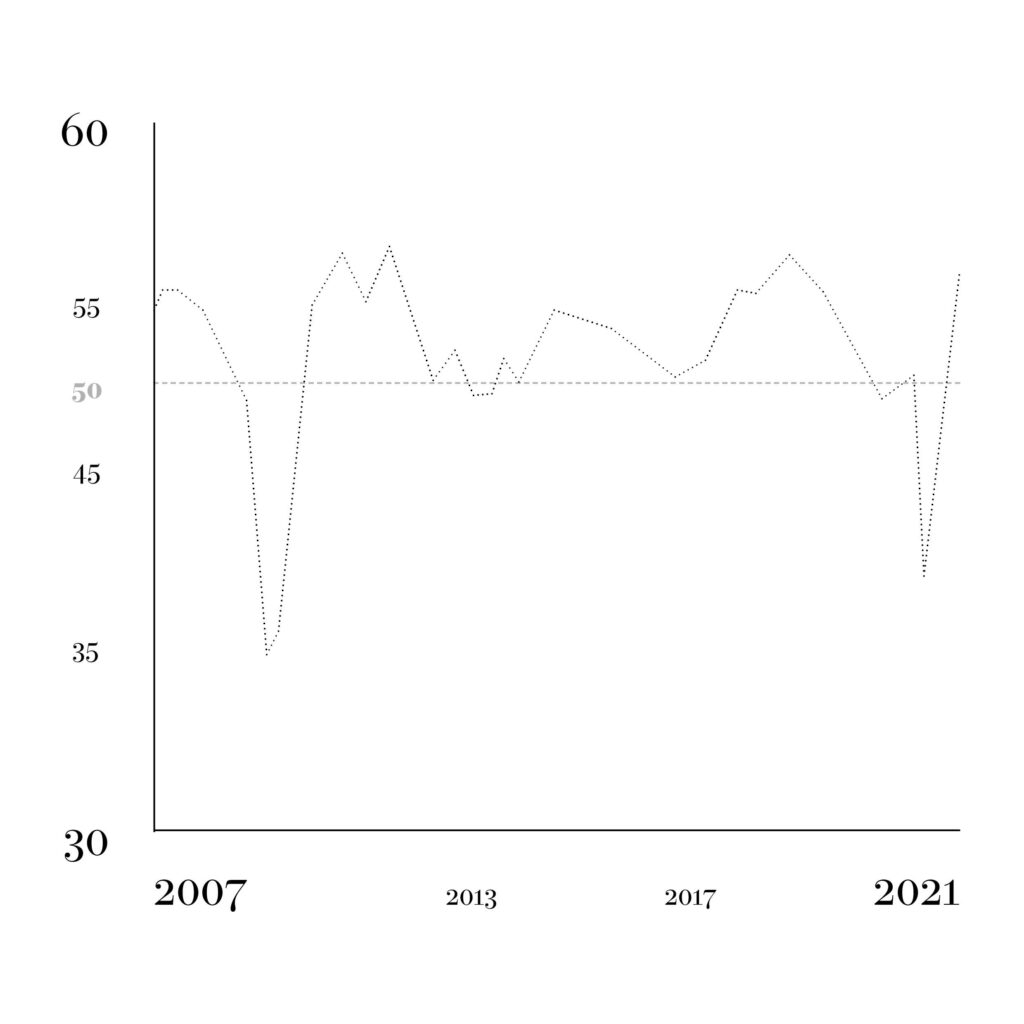

Contrairement à 2008, l’indicateur avancé de la croissance économique mondiale n’a été négatif (soit inférieur à 50) que 5 mois en 2020 (contre 13 mois en 2008).

Que choisir ?

Les secteurs gagnants et les perdants de 2021 ne seront pas forcément les mêmes que pour 2020 mais en ce début d’année charnière pour nos économies nous continuons à préférer :

- les indices américains (S&P 500 grandes capitalisations, Russel 2000 petites et moyennes capitalisations, bénéficiaires des aides publiques.

- en Europe les secteurs bancaires et financiers, les valeurs cycliques,

- certains émergents, pourquoi pas au travers du iShares MSCI Emerging Markets,

- les secteurs de la green économie, de la transformation écologique,

- les technologiques et la web économie, la sécurité informatique,

- la santé et le bien être des personnes,

- les marques de prestige, le luxe,

- la sécurité.