Après des mois d’incertitude et de tension sur la sphère économique et financière, force est de constater qu’en cette fin d’année les signaux positifs se multiplient et laisse augurer la poursuite d’une forme de normalisation en 2024.

Ces ondes positives ne doivent cependant pas nous faire oublier les points de vigilance à surveiller, avec toujours en première ligne l’inflation.

Une réelle baisse de l’inflation

Cette fois nous y sommes : l’inflation reflue de façon accélérée ces dernières semaines. Sous l’effet notamment de taux d’intérêts ayant atteint des sommets à l’automne, avec 5% pour le 10 ans américain et 3,60% en France et du resserrement général des crédits, nous constatons une baisse de l’inflation et ce sur ces 4 composantes :

- baisse de l’inflation par la demande

- baisse de l’inflation par les coûts de production

- baisse de l’inflation par les marges

- absence d’inflation par les salaires

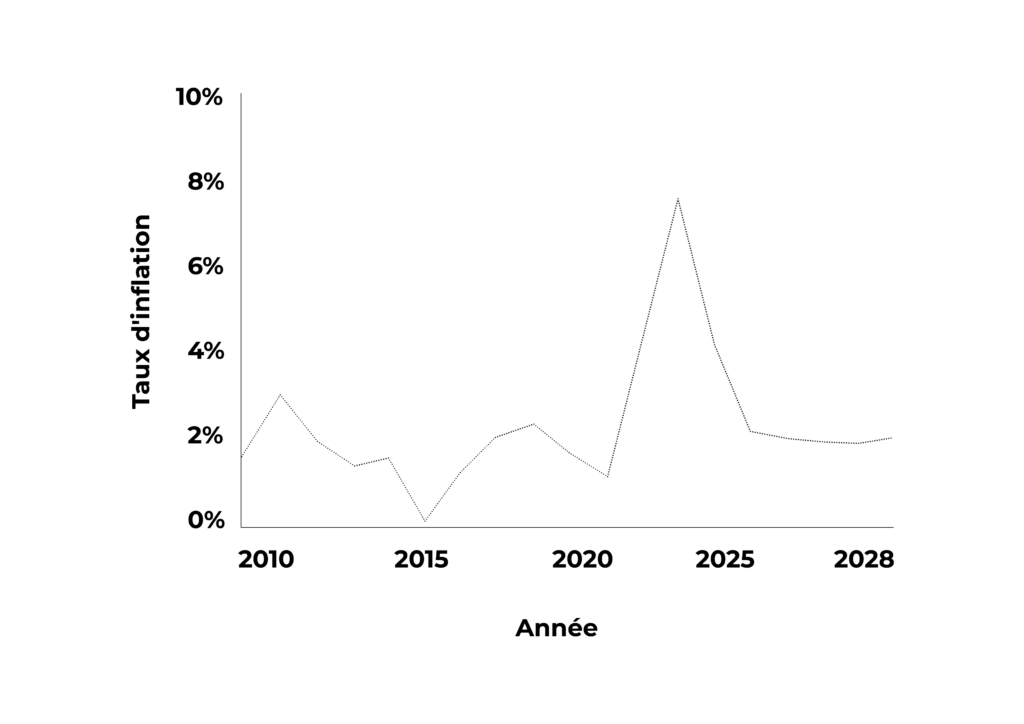

Le niveau cible des banques centrales proche des 2% annuels se rapproche avec les chiffres suivants : 2,4% en zone euro en novembre 2023 et 3,3% aux États-Unis. La tendance permet d’envisager un retour progressif à la normale plus rapidement que prévu, dès 2024.

Une croissance en sursis ?

Sur les 13 derniers cycles de hausses des taux, dix séquences ont abouti à une récession. La situation actuelle surprend positivement mais suscite encore beaucoup de scepticisme parmi les acteurs. En effet le scénario presque parfait aussi appelé atterrissage en douceur ou boucle d’or, auquel nous assistons peut encore être contredit dans les prochains mois.

Mais pour l’instant la croissance même ralentie tient toujours et nous allons peut être vivre une sortie heureuse de cette séquence de normalisation des économies par des taux élevés, mais sans récession. Ralentissement de la croissance en Europe, prévisions 2024 : 1,4% et 1,1% aux états-Unis.

Il faut dire que les politiques budgétaires ont tempéré la violence des augmentations de taux des banques centrales (politiques monétaires) au cours des derniers mois, jouant ainsi un rôle d’amortisseur. La contrepartie est l’augmentation des dettes d’états mais le pari est justement que celles-ci seront supportables grâce à un subtil équilibre entre croissance, inflation, et taux d’intérêts modérés.

Projection du taux d’inflation annuel aux États-Unis :

La spectaculaire baisse des taux à long terme

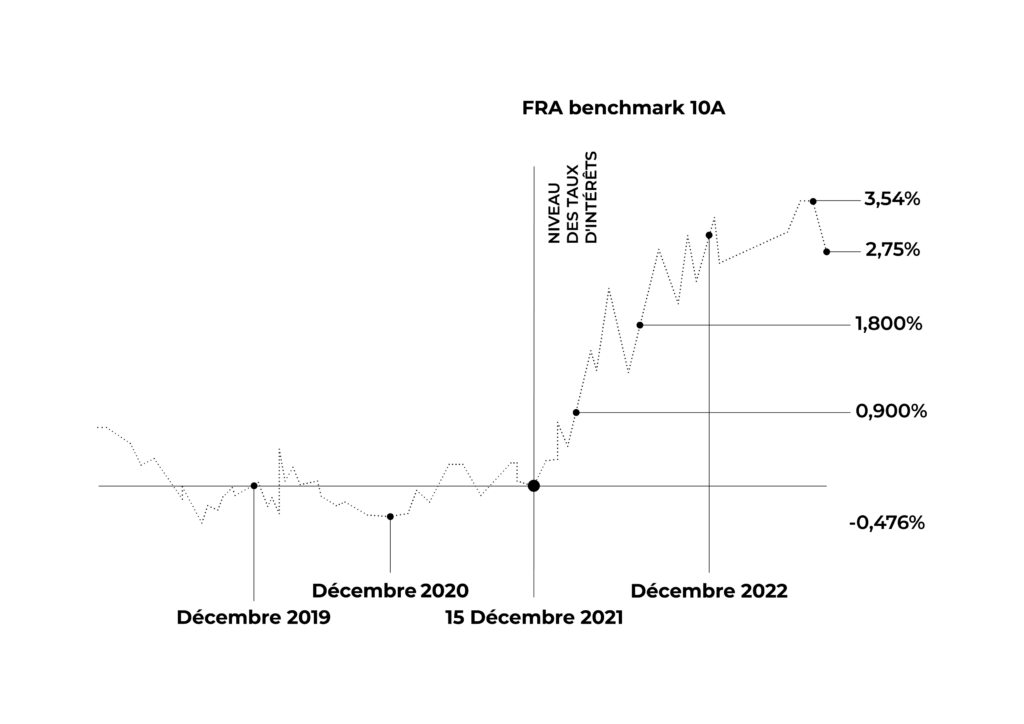

En matière d’économie, les taux d’intérêts sont un des indicateurs les plus suivis par tout acteur devant prendre des décisions d’investissement. La période 2022-2024 est particulièrement intéressante à observer tant les hausses historiques pour combattre l’inflation vont laisser place à des baisses non moins impressionnantes dans un laps de temps aussi court. Loin du « train train » habituel, la trajectoire actuelle des taux d’intérêts évolue plutôt comme celle d’un « roller coaster » de parc d’attractions.

Après avoir atteint des niveaux record au cours de l’automne, les taux d’intérêts long terme ont entamé une spectaculaire baisse depuis début novembre 2023. Ainsi le taux américain sur 10 ans est passé en quelques semaines de 5% à 4,14%.

Le taux français sur 10 ans de 3,60% à 2,70%. Rappelons qu’il était encore négatif il n’y a pas si longtemps ( à –0,01% le 15 décembre 2021)

Rappelons rapidement ici la différence entre les taux long terme et court terme : les 2 composantes sont à suivre avec la même assiduité tant ils fixent le prix de l’argent, du crédit, tant ils symbolisent à eux seuls ou bien la difficulté (taux élevés) ou bien la facilité (taux bas) à investir et emprunter … ce qui déterminera en bout de course le niveau de croissance de l’économie.

Les taux à long terme sont fixés par le marché (offre/demande des acteurs économiques). Ils représentent la rémunération ou le coût de l’argent à 10 ans en tenant compte de 2 éléments :

- la perspective de croissance

- la perspective d’inflation sur cette période.

Les taux court sont eux déterminés et fixés par les banques centrales dans le cadre de leurs politiques monétaires. Ils représentent la rémunération ou le coût de l’argent à court terme (1 an).

Quels investissements tireront partie de ce retournement ?

Cette baisse des taux long entamée par les marchés eux-mêmes sont une excellente nouvelle pour l’ensemble de l’économie qui va donc pouvoir se financer plus facilement. Les actions et les obligations connaissent d’ores et déjà, par anticipation, une très belle fin d’année. Novembre 2023 a été le meilleur mois depuis 40 ans pour les obligations, suite au début de la baisse des taux. Ce qui ne surprendra pas nos lecteurs (cf newsletter automne 2023).

Ainsi, après une année 2022 très difficile, une forme de rattrapage a lieu (pour ceux qui ont, à juste titre, tenus leurs positions). La patience des investisseurs long terme est récompensée, comme toujours, sur les marchés actions et obligations. Le scénario central, qui aura finalement débouché sur un bon exercice 2023, demeure celui d’une normalisation progressive d’ici 2025 avec un ralentissement de la croissance qui ne se transforme pas en récession.

À court terme :

Les taux encore élevés à la fois à court et long terme redonnent de l’attrait aux SICAV monétaires pour le très court terme et aux fonds en euros des contrats d’assurance vie. Les assureurs offrent actuellement des bonus de rendement permettant sous certaines conditions d’atteindre les 4% annuels sur ce placement sans risque.

Les fonds obligataires, en privilégiant les fonds « datés » sont encore une bonne idée à condition de ne pas prendre le train trop en retard.

À moyen et long terme :

Les obligations privées avec garanties immobilières, sur stock, ou en parts de sociétés sont, pour peu qu’elles soient sélectionnées avec l’aide d’un professionnel, une excellente solution décorrélée des marchés financiers et dont le rapport varie entre 6% et 10% pour une durée comprise entre 2 et 4 ans (nous consulter).

Sur le front des actions et des fonds actions :

Les secteurs à privilégier à moyen / long terme, notamment si l’on suit les prévisions de la plus importante société de gestion d’actifs au monde, BlackRock, sont :

- l’intelligence artificielle et les valeurs technologiques

- la démographie et la santé

- le crédit privé (cf obligations privées ci-dessus et fonds datés)

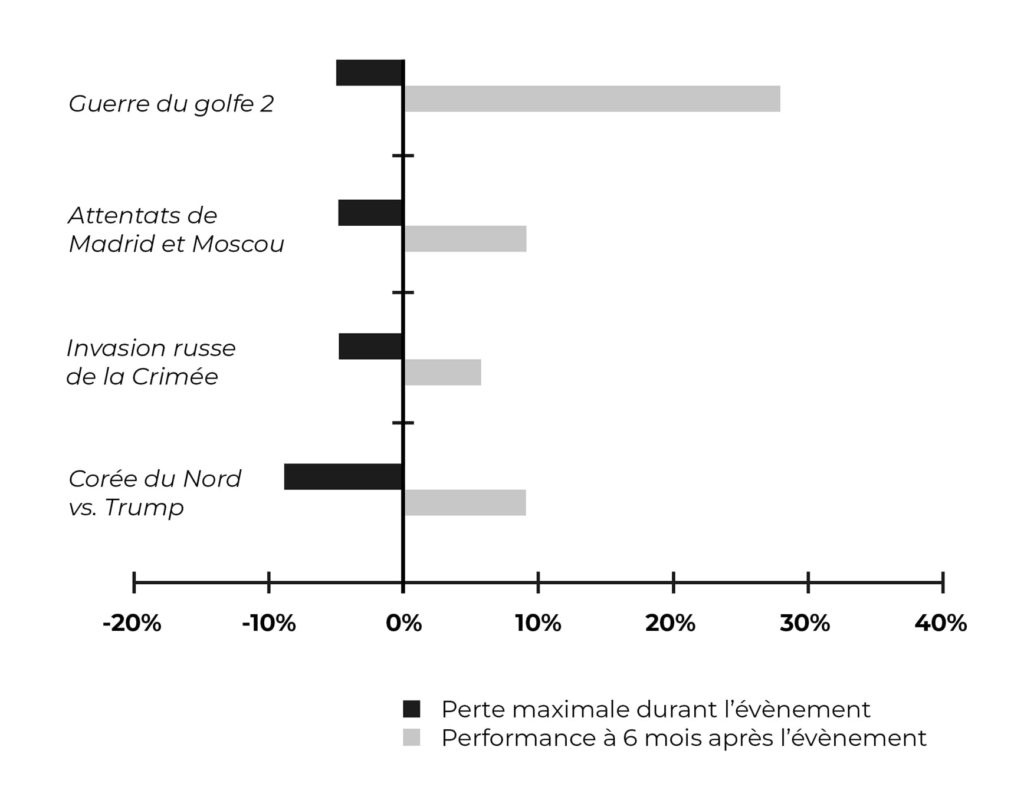

- la géopolitique et la déglobalisation (or et valeurs de défense)

- et enfin et toujours la transition énergétique (encore décevant en 2023)

Enfin vous pouvez profiter encore quelques mois de bonnes opportunités sur certains produits structurés à sélectionner avec un conseil professionnel et indépendant. Avec capital garanti au terme ou fortement protégé (jusqu’ à une baisse de 30% à 50% des marchés). Toute notre équipe se tient à votre disposition pour étudier les différentes stratégies et vous proposer les meilleurs placements.